La cadena de opciones es un listado en el cual podemos ver los contratos de opciones disponibles con los que podemos operar, los cuales varían en función del precio strike y de la fecha de expiración.

La cadena de opciones es una herramienta imprescindible si queremos trabajar con opciones. Sin ella, no seremos capaces de realizar ninguna operación (de forma correcta). Por tanto, una de las primeras lecciones que un principiante deberá aprender será a leer y entender una cadena de opciones.

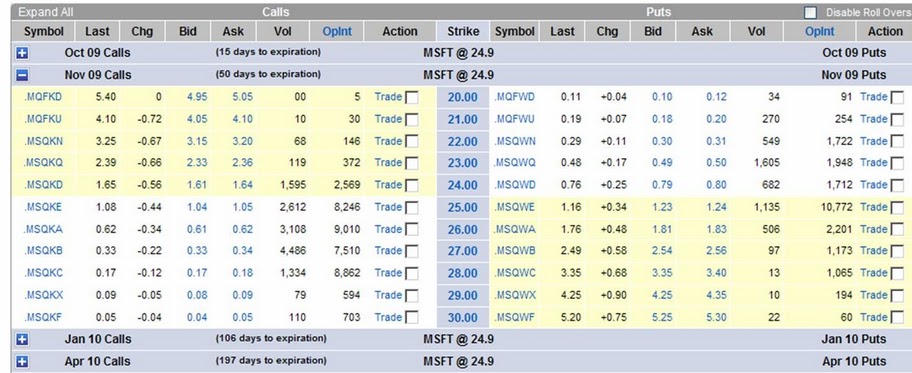

Lo primero que tenemos que sabes es que cada subyacente tiene su particular cadena de opciones. Por ejemplo, en la siguiente imagen podemos ver la cadena de opciones de Microsoft (MSFT). En este caso vemos desplegada la expiración de Noviembre 09.

Las cadenas de opciones pueden variar mucho de un bróker a otro, incluso son editables según nuestras preferencias, pudiendo por ejemplo incluir información sobre las letras griegas o información sobre valor intrínseco o extrínseco.

Normalmente, las cadenas tienen a su izquierda las Opciones Calls y a su derecha las Opciones Puts. En la parte central podemos ver los precios Strikes. Y también podemos ver información adicional como el símbolo para cada opción, Volumen, Open Interest, y precios de Compra (Ask) y Venta (Bid).

En el siguiente link tienes la cadena de opciones gratuita de finance.yahoo:

http://finance.yahoo.com/q/op?s=MSFT+Options

Vamos a analizar de forma detallada cada parte de la cadena de opciones:

Volumen y Open Interest

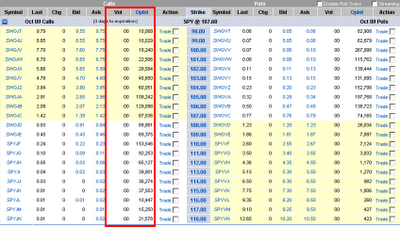

En la imagen podemos ver las columnas que corresponden a estos dos conceptos: Volumen y Open Interest.

El Volumen nos indica el número de contratos que se han negociado o se están negociando en el momento. En la imagen vemos que el valor es 0 porque en el momento de la imagen el mercado estaba cerrado, pero en mercado abierto, según los inversores vayan introduciendo contratos para cada opción, el valor del volumen irá aumentando.

Este dato nos vale para ver lo líquida que es la acción, en lo que se refiere a trabajar con opciones. Cuanto mayor sea el volumen de negociación de los contratos de opciones, mayor liquidez habrá y menor será la horquilla entre el bid y el ask, lo cual nos favorece.

También nos puede dar pistas de en qué precio strike está habiendo mayor actividad, lo que nos puede indicar qué piensa la mayoría de traders sobre los strikes que están comprando o vendiendo, por ejemplo zonas de soporte, zonas de resistencia, strike pegs, etc.

El Open Interest nos indica el número de contratos que están pendientes de ejecutar, es decir, que aún no han entrado a Mercado, y no quiere decir que lo vayan a hacer. Este valor se usa para intuir el sentimiento de los inversores, pues dependiendo de qué volumen hay en espera podemos saber, en el caso de que entraran todos los contratos, si el precio subiría o bajaría.

Por supuesto estoy considerando todos los contratos como de compra, pero la realidad es que no podemos determinar qué contratos son de compra y qué contratos son de venta.

El Open Interest es un valor que fluctúa dependiendo de la evolución del precio, ya que si hay noticias o cambios de tendencia, muchos de los contratos que estaban en espera y no cumplen con la nueva expectativa, los cancelarán.

El OI también nos sirve para determinar el ratio Put/Call de nuestro subyacente, a partir del cual vamos a poder extraer conclusiones sobre el sentimiento de los inversores sobre dicho subyacente.

Horquilla (Bid-Ask spread)

El Bid-Ask spread, también conocido como horquilla, es la diferencia entre el precio máximo de compra (precio ask) y el precio mínimo de venta (precio bid).

Cuando vamos a comprar un activo, siempre nos fijaremos en el precio Ask (Demanda), el cuál será el precio máximo que vamos a pagar por dicho activo. Es decir, es lo que el vendedor nos ofrece por el activo y, por tanto, el precio que deberemos pagar por él.

En cambio, si vamos a vender nos fijaremos en el precio Bid (Oferta), el cuál será el precio menor, y será el precio que el comprador nos va a pagar por vender nuestro activo.

Si en el momento de introducir una orden, lo hacemos a Mercado, el precio al cual nuestra orden será ejecutada será el bid o el ask, dependiendo del tipo de orden (compra o venta). En cambio, si realizamos órdenes Limitadas, buscaremos valores intermedios para conseguir mejores precios. Es decir, debemos negociar en el Mercado.

Si voy a comprar y el precio Ask es de 1.50 y el precio Bid es de 1.30, puedo poner una orden Limitada a $1.40 con la intención de comprar el activo a un precio menor del ofertado. La mayoría de las veces vamos a conseguir mejores precios que los del Bid o el Ask, aunque dependerá de lo líquida que sea la acción.

Rentabilidad

El Bid-Ask spread es un factor muy importante a la hora de operar con Opciones, pues va a influir de manera significativa en la rentabilidad de nuestra operación.

Por ejemplo, si nos fijamos en una acción poco líquida, ticker: ASFI por ejemplo, con un Volumen de 16.000 acciones, vemos que un precio strike ATM tendría un bid-ask de 0.10-0.50. Es decir, que en el momento en que compre una opción voy a pagar $0.50 pero si, inmediatamente quisiera vender, tendría que hacerlo por $0.10, lo que significa que para llegar a mi punto de empate mi Long Call se va a tener que revalorizar un 80%.

En cambio, ahora nos vamos a Bank of America (BAC), con un volumen de 230 Millones, vemos que el bid-ask para un strike ATM sería de 1.05-1.06; es decir, si compro a $1.06, el valor de mi opción se tendrá que revalorizar un 1% para alcanzar mi punto de empate.

Por ello, es muy importante que únicamente nos fijemos en Acciones con mucha liquidez, es decir, con gran Volumen de Negociación (mejor por encima del millón), una horquilla baja (máximo $0.20) y entrar a mercado mediante órdenes Limitadas.

Sugerencias:

– Volumen de Negociación > 1 Millón

– Bid-Ask spread máximo de $0.20 (cuanto menos mejor).

– Entrar con órdenes Limitadas buscando el mejor precio.

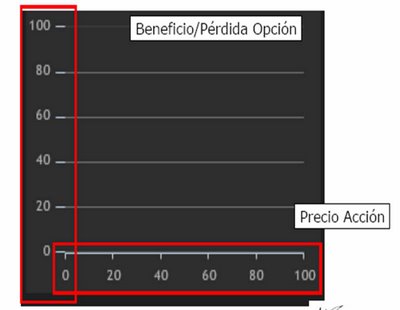

3.2 El Gráfico de Riesgo

El Gráfico de Riesgo/Beneficio es una herramienta imprescindible para el trader de Opciones, pues de forma muy gráfica nos ayuda a entender la evolución de la operación que vayamos a realizar, así como el desarrollo de la misma en el tiempo.

El gráfico está formado por un eje X, que corresponde al precio de la acción, y un eje Y que corresponde al beneficio o pérdida de la operación. El eje Y tiene un nivel de 0. Por encima de dicho nivel nuestra operación tiene beneficio y por debajo tiene pérdida.

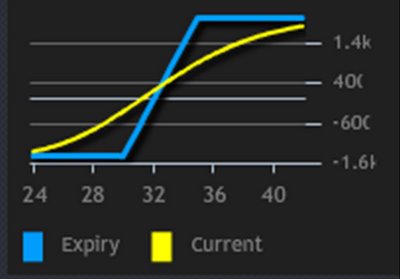

Una vez que introducimos la operación, normalmente, el gráfico nos mostrará 2 líneas. Una corresponde a la fecha de expiración y la otra corresponde a la situación actual. Ésta última varía con el paso del tiempo, de forma que en la fecha de expiración ambas líneas coinciden.

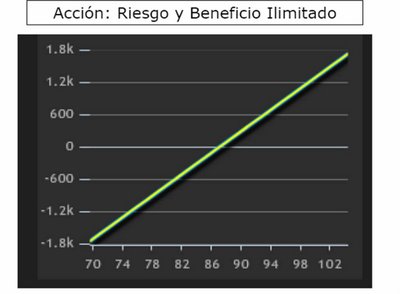

Por ejemplo, el siguiente gráfico correspondería al de compra de acciones. En este caso sólo hay una línea ya que la acción no expira.

Si la acción sube, nuestra operación genera beneficio y si la acción baja, nuestra operación genera pérdida. En este caso el beneficio y el riesgo son ilimitados.

El siguiente gráfico de riesgo corresponde a una Vertical Spread (Bull Call). La línea amarilla sería la situación actual y la azul la situación en la fecha de expiración. En este caso, tanto el riesgo como el beneficio están limitados por los strikes de la Long Call y la Short Call (30 y 35 respectivamente).

Los gráficos de riesgo no sólo sirven para ver operaciones independientes, sino también nos ayudan a valorar el riesgo global del portfolio. Esta herramienta la podemos encontrar disponible como software independiente, aunque la mayoría de brókers especializados en opciones disponen de ella, y podemos decir que es la herramienta más importante para un trader de opciones o gestor de riesgo.