(Artículo publicado por Swing Trader)

El carácter tridimensional de las opciones hace que el precio de las primas se vea afectado principalmente por el tiempo, por el precio del subyacente y por la volatilidad implícita (IV).

A mayor tiempo a expiración las primas de las opciones son mayores. Por ejemplo, una opción Call del strike 165 con expiración junio 2013 cotiza a 157$; la misma opción pero de expiración septiembre 2013 vale 320$. Es decir, pasar de un tiempo de expiración de 44 días de junio a 135 de septiembre ha hecho multiplicarse el precio de la opción aproximadamente por dos.

En relación a las variaciones del precio, a medida que el precio va aumentando las calls se revalorizan y las puts pierden valor, y al contrario si el precio baja.

En el caso de la volatilidad, sucede que si la volatilidad (la implícita) aumenta, las opciones tanto calls como puts incrementan su valor, y si la volatilidad implícita disminuye, ambos tipos de opciones disminuyen de valor.

Parece simple, ¿no? Pues no, no es nada simple. Respecto a las variaciones de precio del subyacente y del tiempo a expiración es así de simple, pero en cambio la relación de volatilidad y precio de las opciones es el concepto más complejo de las opciones.

A continuación te presento el problema para que otro día veamos que es realmente la trampa de vega o la trampa de volatilidad.

El binomio “prima opción & volatilidad implícita” se une a través de la vega, que es la griega que mide la exposición de una opción a la volatilidad implícita. Por ejemplo si la call de strike 165 de junio tiene una vega de 22, significa que por cada 1% que varía la IV, la prima de la opción variará en 22$. Si la vega fuera constante para toda la cadena de opciones y la volatilidad implícita tuviera la misma variación en toda la cadena el problema sería manejable, pero no, no ha habido suerte, es todo lo contrario. La vega no es constante en toda la cadena y la volatilidad implícita tampoco es constante, y además las variaciones tampoco son constantes. Podría pasar que una opción tuviera una IV de 18% y otra del 16% y al día siguiente pasaran a tener una IV del 18.5% y la otra del 17%.

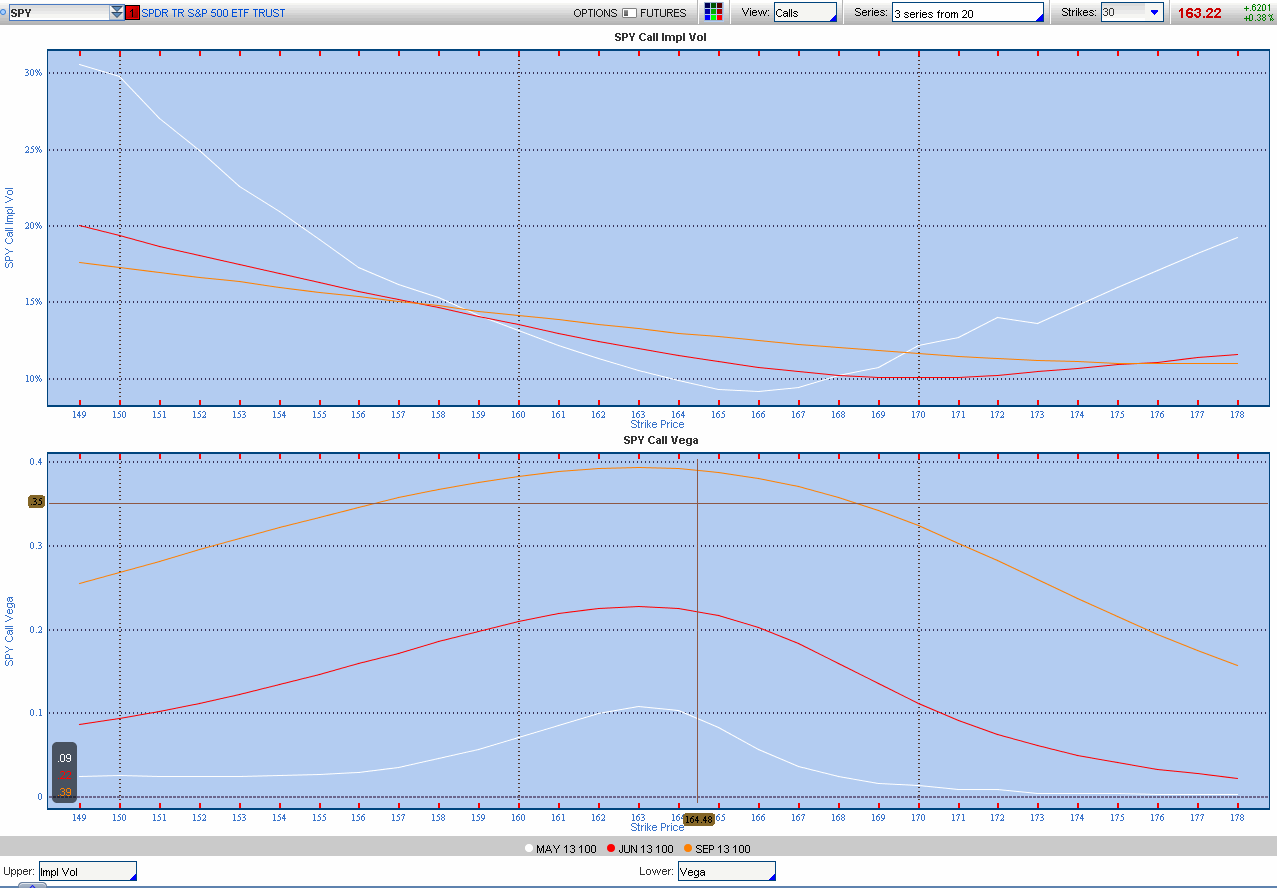

En la siguiente imagen puedes ver las variaciones de vega según diferentes strikes y diferentes tiempos de expiración (parte inferior de la imagen) y las volatilidades implícitas de los diferentes strikes y diferentes expiraciones, todo ello para la cadena de opciones del ETF SPY.

La gráfica de la imagen superior, y como ejemplo, se lee de la siguiente manera: en la parte inferior y para la expiración de mayo 13 (línea blanca) y para el strike de 162 la vega es 0.1 (11$ de variación de prima por cada 1% que varie la IV); en la parte superior de la gráfica vemos que para el strike de 165 la IV es de 8% para mayo,11% para junio y 13% para septiembre.

Luego en resumen, tenemos primas de valor diferente, vegas diferentes, IV diferentes y que además tanto primas, vegas y IVs varían con el tiempo.

Continuaremos…

Saludos y buen trading.

********************************

José Luis.

Swing Trader