10.1 Time Decay en las Opciones

El ‘Time Decay’ es lo que se conoce como la pérdida de valor de las opciones debido al paso del tiempo y es una de las características más importantes que tienen las opciones.

Como sabemos, las opciones son instrumentos con vida limitada, por eso se las conocen como “wasting assets”. En función de cuál sea nuestra posición en una opción, compra o venta, el time decay nos afectará de forma negativa o positiva, respectivamente.

Recordemos que el valor de las opciones está formado por un valor intrínseco, sólo dependiente del precio del subyacente y del strike, y un valor extrínseco, el cual depende de diferentes parámetros como la volatilidad, el tiempo hasta la fecha de expiración, tipos de interés, etc. Pues bien, la pérdida que sufren las opciones debido al paso del tiempo, por supuesto, sólo afecta al valor extrínseco.

Compra VS Venta

En función del tipo de operación que realicemos, el time decay nos afecta de forma diferente. Si compramos opciones (Long Call, Long Put), el time decay nos afecta de forma negativa, lo que significa que cada día que pasa nuestra opción pierde valor. Mientras que si vendemos opciones (Short Call, Short Put), el time decay nos afectará de forma positiva, lo que significa que cada día que pasa nuestra opción va generando valor.

Pero el time decay no sólo afecta a las opciones, sino también a los spreads, que al fin y al cabo son combinaciones entre opciones. Para saber cómo afecta el time decay a una estrategia en particular, debemos fijarnos en su letra griega “theta”:

- Si theta es positivo significa que cada día que pasa mi opción/spread gana valor, es decir, el time decay está a mi favor.

- Si theta es negativo significa que cada día que pasa mi opción/spread pierde valor, es decir, el time decay va en contra nuestra.

Algunas estrategias afectadas positivamente por el time decay (theta positivo) son:

- Short Calls, Short Puts

- Short Straddles/Strangles

- Iron Condors, Iron Butterflies

- Calendars, Diagonales

- Covered Call

Y operaciones afectadas negativamente por el time decay (theta negativo) son:

- Long Calls, Long Puts

- Long Straddles/Strangles

- Long Condors, Short Butterflies

- Reverse Calendars

Sin embargo, esta clasificación no es del todo correcta, pues según varíe el precio a lo largo de nuestro gráfico de riesgo, “theta” va a variar también, pasando de una posición positiva a negativa o viceversa. En este ejemplo hemos considerado el valor de theta en el punto de entrada.

Por ello, la gestión del gráfico de riesgo es clave para entender la evolución de nuestras griegas de una forma mucho más visual. Si hacemos un ejemplo sobre Apple (AAPL), lo entenderemos mejor.

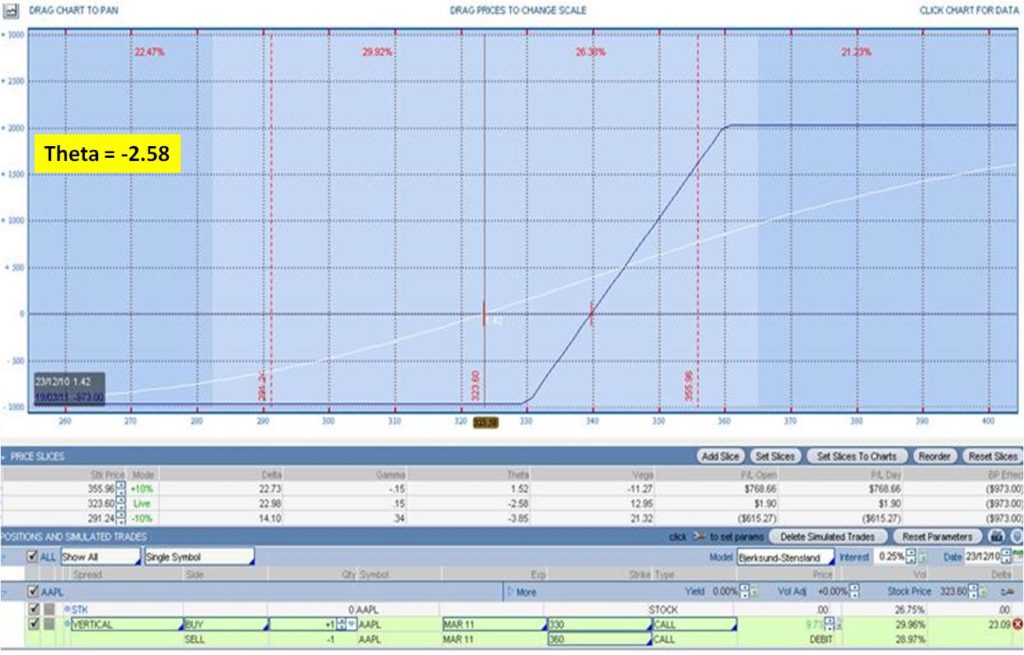

Aplicamos la siguiente operación: Bull Call MAR 330/360

El precio actual es de $323. La Bull Call es un spread vertical formado por una Long Call MAR 330 + una Short Call MAR 360

En el siguiente gráfico vemos la posición en el momento de la entrada. En el punto de entrada, el valor de theta es -2.58 (para 1x contrato), lo que significa que cada día que pase, mi posición va a perder $2.58.

En principio, este spread tendría un theta negativo, pero vamos a ver cómo varía theta en función del precio.

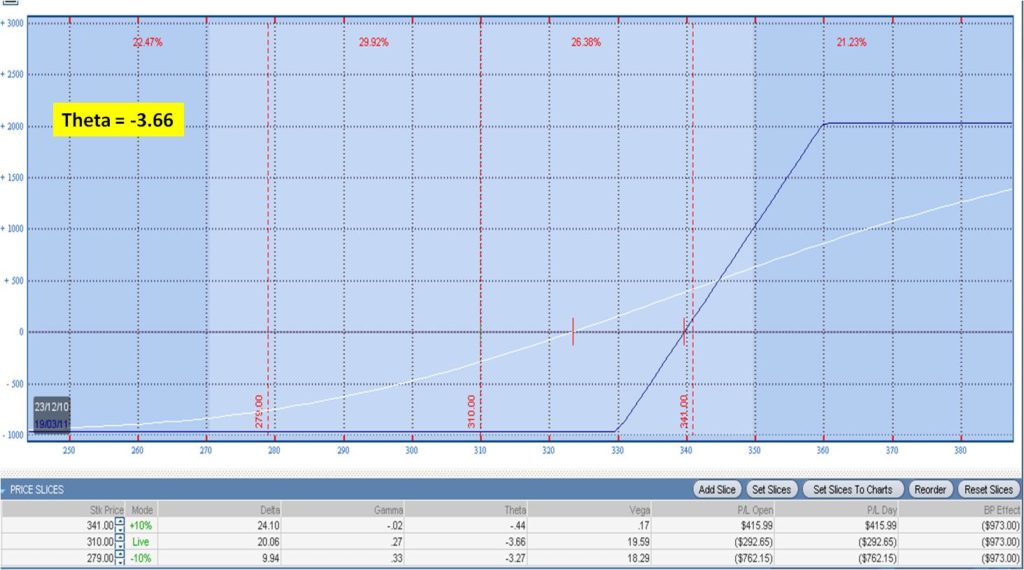

En el caso de que el precio baje de $323 a $310, haciendo una simulación, vemos cómo theta varía a -3.66. Sigue siendo negativa, lo que significa que nuestra operación sigue perdiendo según pasan los días. En este caso, $3.66/día.

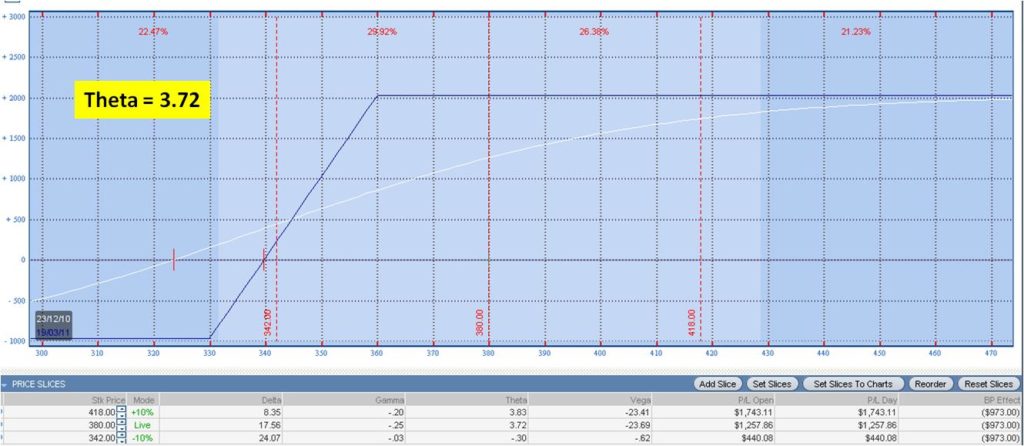

Y si el precio sube a $380, podemos ver que theta ahora es positiva (+3.72), de forma que aquí ya nos estaríamos aprovechando del “time decay”.

Si observamos detenidamente los gráficos, vemos que cuando el precio se encuentra dentro del gráfico de riesgo en la expiración (línea azul), theta es positiva, mientras que cuando el precio está fuera (en nuestro ejemplo por debajo de $340), theta es negativa.

Para ser más exactos, la diferencia entre la línea blanca (valor actual) y la línea azul (fecha de expiración) es el valor extrínseco que nuestra posición puede ganar (si estamos en zona de theta positivo) o perder (si estamos en zona de theta negativo).

Así, de esta forma, podemos analizar rápidamente cómo el “time decay” va a afectar a nuestra posición en función de cómo varíe el precio del subyacente.

10.2 Time Decay en opciones ITM/ATM/OTM

La posición de nuestra opción en la cadena de opciones también va a determinar cómo es la pérdida de valor de la opción con el paso del tiempo. Para entenderlo de forma muy simple, tenemos que observar dónde tenemos el mayor valor extrínseco. Recordemos que el time decay es el fenómeno que se “come” el valor extrínseco de la opción con el paso del tiempo, por lo que a mayor valor extrínseco más le afectará el time decay.

Si analizamos la cadena de opciones, podemos ver que las posiciones ATM (at the money) son las que tienen mayor valor extrínseco, mientras que si nos alejamos ITM (in the money) o OTM (out the money) el valor extrínseco cae. Esto significa que las posiciones ATM son las más afectadas por este fenómeno.

Ahora bien, si alguien piensa que para que le afecte lo menor posible el time decay, por ejemplo al comprar opciones calls, es mejor irse a una posición muy OTM, también debe valorar el propio delta de la posición, ya que necesitará un gran desplazamiento para obtener un beneficio. Como podemos observar, todas las griegas están interrelacionadas entre sí y debemos tenerlas en cuenta a la hora de elaborar una estrategia.

Time Decay en diferentes fechas de expiración

De igual forma que la posición en la cadena afecta, también lo hace la fecha de expiración. El time decay afecta de forma diferente a las opciones de expiraciones próximas que a las opciones de expiraciones más alejadas.

A mayor fecha de expiración el time decay afecta en menor medida, mientras que cuando la expiración está próxima, el time decay se acelera. Ese es el principal motivo de que cuando realizamos estrategias de theta negativo nos vayamos a expiraciones alejadas, mientras que cuando realizamos estrategias de theta positivo nos vayamos a expiraciones más próximas.

En el primer caso, el time decay es nuestro enemigo, por lo que tenemos que buscar expiraciones alejadas para que el impacto de este fenómeno sea lo menor posible, mientras que en el segundo caso (estrategias de theta positivo) el time decay es nuestro aliado, por ello buscamos expiraciones próximas, para aprovecharnos de este fenómeno.

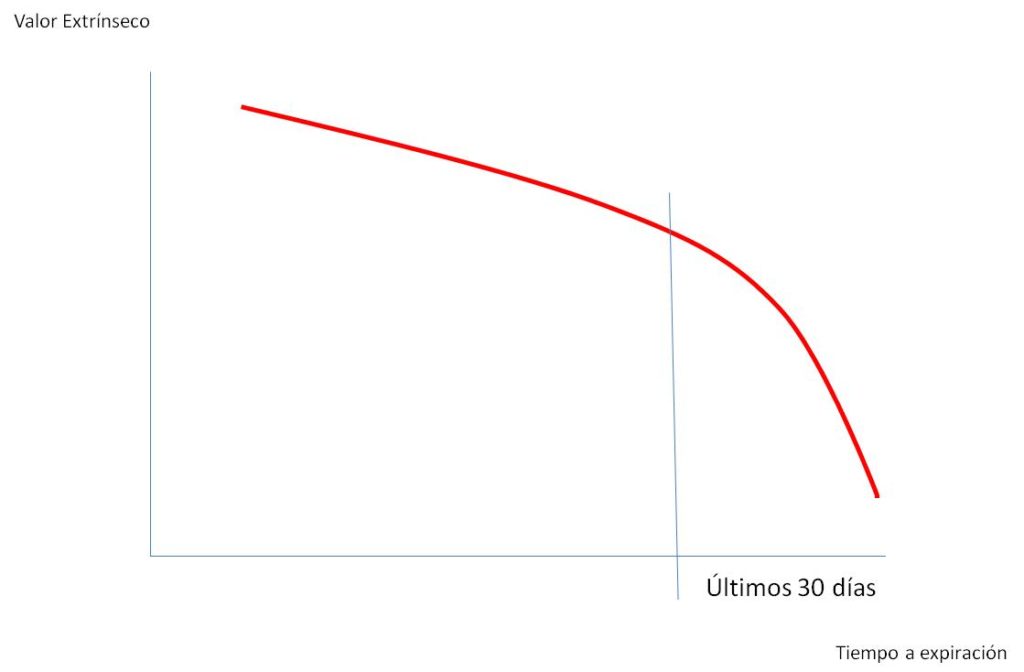

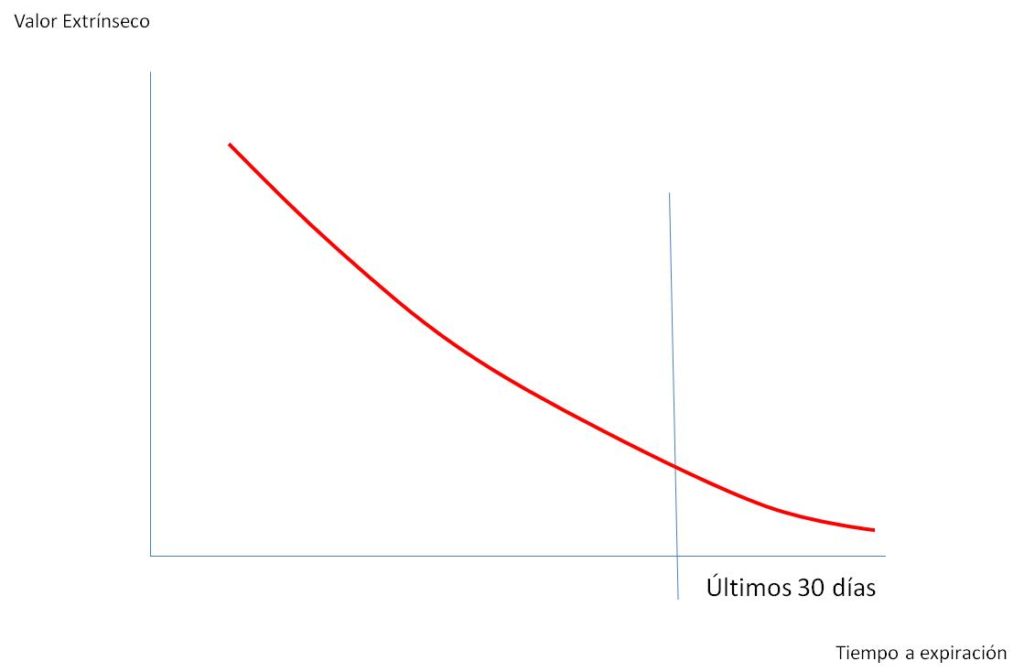

En el siguiente gráfico podemos ver cómo el time decay se acelera en los últimos 30 días antes de la fecha de expiración:

Sin embargo, debemos ser conscientes que este gráfico corresponde a las opciones ATM. Esto va dirigido especialmente a aquellos que venden opciones OTM, normalmente a través de operaciones como Iron Condors.

Si realizamos Iron Condors muy OTM, nos interesa seleccionar expiraciones algo más alejadas (entre 40 y 60 días), ya que la variación del time decay para opciones OTM es diferente. Esta variación la podemos ver en el siguiente gráfico:

Me gustaría recomendar un libro que trata sobre esto. Se trata de “Trading Options as a Professional” de Jim Bittman. En el libro, el autor hace una comparativa muy interesante sobre la evolución del time decay en diferentes condiciones de strike, volatilidad y fecha de expiración:

- Strikes: opciones un 5% OTM vs 10% OTM

- Volatilidad: 20, 30 y 40%

- Expiración: entre 56 y 28 días (periodo 1) y de 28 días a expiración (periodo 2)

Las conclusiones fueron las siguientes:

- Para las opciones un 5% OTM, la pérdida de valor en el periodo 1 fue del 56%, del 47% y del 42% para las diferentes volatilidades.

- Y para las opciones un 10% OTM, en el mismo periodo, la pérdida de valor fue mucho mayor (70%, 69% y 54%).

Lo que significa que si queremos aprovecharnos del time decay (operaciones de ingresos o comúnmente conocido como venta de opciones), si realizamos estrategias del tipo Iron Butterflies o Iron Condors con strikes ligeramente OTM, nos interesará seleccionar expiraciones entre 20 y 30 días, mientras que si realizamos Iron Condors con strikes muy OTM tendremos que buscar expiraciones entre 40 y 60 días.