Rescato un artículo sobre opciones Calls a raíz de una pregunta similar a una que ya me hicieron hace tiempo.

*****

Recientemente he recibido un email de un lector del blog y también seguidor de nuestro canal de Youtube, que me preguntaba sobre la distribución de beneficios en una Long Call (o call comprada).

Si no conoces esta operación básica de opciones, te recomiendo la lectura de la Lección 5 “Opciones Calls” de nuestro curso gratuito de bienvenida.

De forma resumida, la duda era la siguiente:

Tengo una Long Call con un precio strike X y un punto de empate Y.

Sé que por encima de Y se gana dinero y por debajo de X se pierde la prima.

Pero, ¿qué sucede cuando la opción vence por encima del strike (X) pero por debajo del punto de empate (Y)?

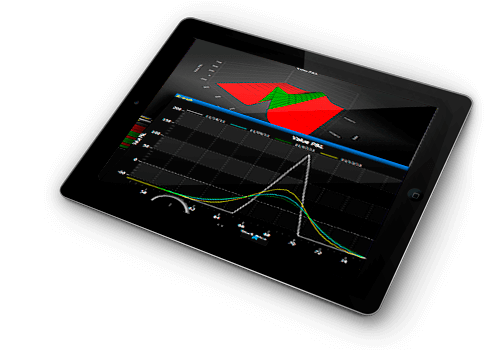

Para resolver la duda, vamos a usar el gráfico de riesgo y un ejemplo con la opción Call 238 JUN17 del SPY, que podemos ver a continuación:

Lo primero que hay que entender y clarificar es que la duda de nuestro lector hace referencia al momento de expiración.

Si preguntase sobre un momento en tiempo real, tendríamos que fijarnos en la línea amarilla del gráfico, cuyo beneficio o pérdida irá variando en el tiempo, así como por los cambios de volatilidad y desplazamiento del subyacente.

Pero nos centramos en la línea negra (momento de expiración), que es el tema en cuestión.

Como bien dice, en la expiración, por encima de Y (241.76) se ganaría dinero, mientras que por debajo del strike (238) se perdería toda la prima.

La respuesta a la pregunta “¿qué sucede entre X e Y?” es que la opción también pierde dinero y el valor de esa pérdida dependerá del precio de expiración, siendo la pérdida mayor cuanto más cerca esté del strike, y menor a medida que nos acercemos al punto de empate.

Si quisiéramos calcularlo específicamente según el precio de expiración, es trigonometría básica, siendo la línea de expiración de 45º, aunque es más sencillo utilizar el gráfico de riesgo…

Algunas consideraciones a tener en cuenta

Aunque la duda ya está resuelta, me gustaría ofrecer algunos “tips”, que espero sirvan de aprendizaje:

1. No es conveniente tener opciones compradas durante las últimas semanas de expiración, pues el “theta” va en nuestra contra, y muy rápido.

2. Solo tendría sentido si la opción ya estuviera ITM (“in the money”), donde el valor extrínseco es muy bajo, o si la estamos utilizando como cobertura o instrumento auxiliar en otro spread

3. Y por último, si tienes este tipo de dudas, no es conveniente que operes en real, pues es una duda muy básica y confirma que aún te queda mucho camino de aprendizaje.

Que pases un buen resto de semana!!

SharkOpciones