(Artículo publicado por Echeneis)

La acrofobia, palabra de origen griego (no hay manera de evitar nombrarlos), es el miedo a las alturas o más concretamente a la posibilidad de una caída. Como la aversión al riesgo, dependerá de cada individuo el nivel y las situaciones ante las que reaccionamos con esta fobia.

La acrofobia, palabra de origen griego (no hay manera de evitar nombrarlos), es el miedo a las alturas o más concretamente a la posibilidad de una caída. Como la aversión al riesgo, dependerá de cada individuo el nivel y las situaciones ante las que reaccionamos con esta fobia.

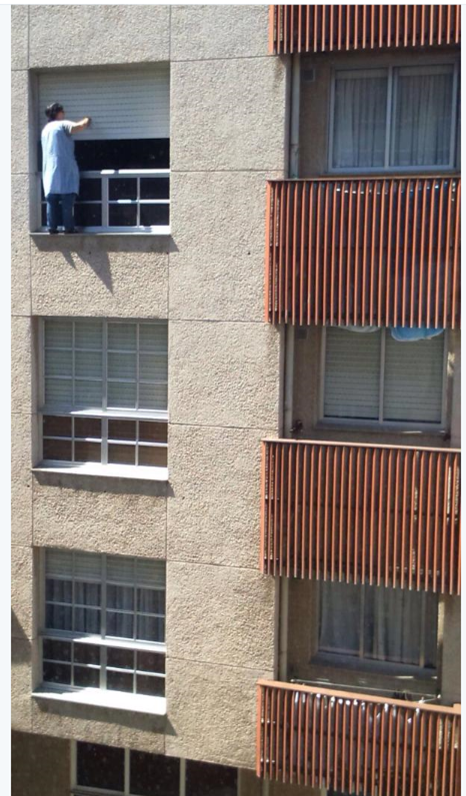

La imagen muestra a una pulcra señora limpiando las persianas de su hogar. Vista así no nos avisa del riesgo asumido con tal actividad, para comprenderlo al final insertaré el resto y veremos si alguno llevaría a cabo tal “proeza”.

En este post mostraba la posibilidad de emplear las opciones como coberturas de riesgo en situaciones de incertidumbre sobre nuestro portfolio, como la que iba a desencadenar el Referendum Griego y la demora de solución de la Crisis Griega, tantas veces resuelta en estas semanas y lo cierto es que parece que no acaba de empezar.

Mi visión de cobertura de portfolio es la de una protección contra las pérdidas que puede ocasionarnos un evento temporal que una vez resuelto permita la continuidad de la tendencia alcista dominante. Con su empleo adoptamos una actitud proactiva de gestión del riesgo, es como la transición Defensa-Ataque del balonmano, en determinados momentos de mercado es conveniente defenderse para una vez pasado el peligro atacar. Uno de los problemas del uso de las coberturas es saber cuando son necesarias y cuando no, pues el estar continuamente protegidos tiene un coste en rentabilidad abandonada en la mesa de juego.

Si como decía en el post anterior nuestra expectativa sobre el mercado sigue siendo alcista y consideramos esta volatilidad como pasajera, podemos hacer uso de las coberturas para “suavizar” las pérdidas que sin ellas obtendríamos.

El 26/06/15 nuestro porfolio simulado tenía una valoración de 32.054$. Esta compuesto por opciones sobre los Etfs de CVX, GLD y acciones sobre EEM y TLT. Esta última, como avisaba, podría hacer de cobertura pues son bonos y normalmente tienen correlación negativa con la bolsa pero con el uso de la herramienta de Portfolio Beta Weighted convertimos todos los deltas en deltas equivalentes del SPY, y la correlación negativa entre ambos hará que el importe de deltas a cubrir sea inferior. El objetivo fue reducir a la mitad la cantidad de deltas resultante en esta operación.

Coberturas con opciones se pueden emplear muchas pero yo opté por estas cuatro que indico en la tabla para ver su evolución hasta los mínimos de la semana pasada del miércoles 8 de julio. Hay que tener en cuenta que las coberturas pueden ser una fuente de riesgo si no las empleamos correctamente, por eso he situado una columna con el coste base o margen que requiere la operación. Esa cantidad habría que disponerla para tal fin y en el caso de las dos con short call nuestro riesgo por arriba no está limitado al no disponer del subyacente, en cambio en las otras sólo perderíamos con su empleo, como máximo, el coste base las mismas al ser de débito.

Podemos extraer estas rápidas conclusiones:

1) El portfolio habría caído sin coberturas adicionales (considerando la posición en bonos como cobertura) -4.86%

2) Con el uso de coberturas, al estar referenciado al SPY y este “sólo” caer un 2.4% hasta el miércoles, las pérdidas no se han reducido en la mitad como teníamos previsto, aún así han resultado eficaces.

3) La que mejor se ha comportado ha sido la BearPut Calendar, a pesar que por volatilidad ha perdido parte del beneficio obtenido por delta.

4) Las Long Put de Julio salen baratas ganando tanto por volatilidad y gamma más que ninguna pero hay que ser rápido en quitarlas pues enseguida perderán por theta. Serían las empleadas para cubrir un evento imprevisto y una vez visto el desenlace quitarlas o rolar.

5) La Short Call y la Collar Trade con este método, al no disponer del subyacente requieren de mayor capital adicional en la reserva y pueden ser fuentes de riesgo al estar desnudos por arriba.

6) Hay que planificar en la apertura cuando las vamos a quitar o gestionar, no es lo mismo una gestión sobre las Puts simples que con las Call vendidas, donde en una entrada en un mercado lateral se verían beneficiadas al ser Theta positivo.

Como gestores de riesgo debemos conocer y practicar las posibles coberturas, pues vendrán muy bien en periodos convulsos que seguro nos encontraremos en los mercados. El inconveniente de las opciones es que su precio en momentos de stress no suele seguir los modelos de valoración como mostraré en un post futuro.

¿Alguien se atreve?:

Echeneis